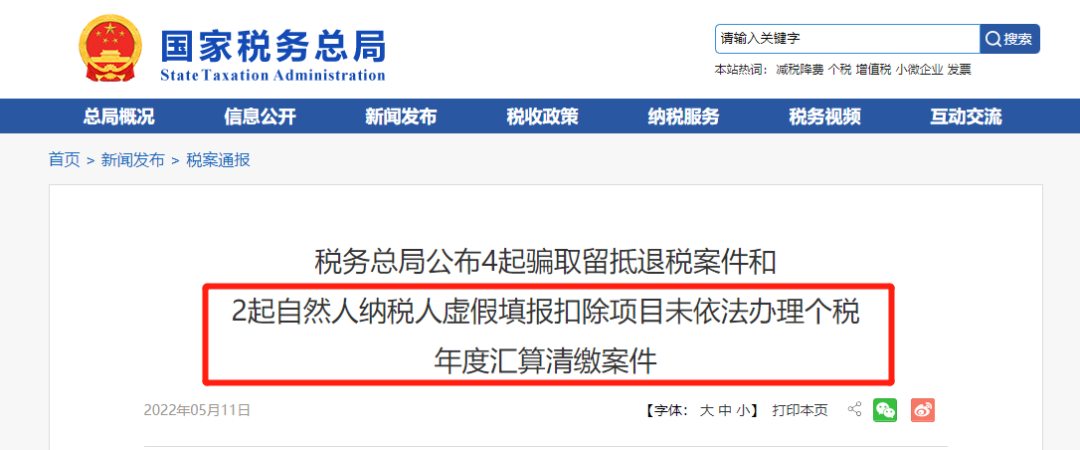

刚刚,个税被查了!2起自然人申报个税汇算清缴被查,提醒大家个税汇算千万别踩“红线”,让退税变偷税!

01税务总局刚通报!

个税汇算,有人被查了

一、广东查处虚假填报个税其他扣除项目并进行虚假宣传案件。

广州市税务部门根据舆情线索核查发现,刘某某在未购买符合扣除条件的商业健康险的情况下,在2020年度个税综合所得汇算清缴中虚假填报了商业健康险2400元,还在网络社交平台传播“退税秘笈”,诱导其他人员虚假填报。后经主管税务机关广州市税务局第三税务分局提醒,刘某某更正了汇算清缴申报,并补缴了税款和滞纳金。考虑到刘某某在税务机关提示提醒后能够纠正补税,认错态度良好,税务部门对其进行了批评教育,不予处罚。

二、厦门查处虚假填报专项附加扣除案件。

厦门市税务部门在进行2021年度个税综合所得汇算清缴退税审核时,发现纳税人刘某在仅取得单位内部培训证书、不符合职业资格继续教育专项附加扣除填报条件的情况下,错误填报了每年3600元的职业资格继续教育专项附加扣除。厦门市税务局进一步审核发现,该纳税人在父母健在但不满足赡养老人专项附加扣除填报条件的情况下,仍将祖父母添加为被赡养老人填报专项附加扣除。经税务机关提醒,刘某承认错误并已按规定更正申报。考虑到该纳税人在提示提醒后能够纠正补税,认错态度良好,税务部门对其进行了批评教育,不予处罚。

提醒大家,千万不要以身试法!之前还有直接被罚的:

经查,经通知申报而拒不完成2020年度个人所得税汇算清缴,造成2020年度少缴个人所得税33796.31 元。

经通知申报而拒不完成2020年度个人所得税汇算清缴,造成少缴个人所得税的行为是偷税,对你处少缴税款百分之五十的罚款16898.16元。

02警惕!小心退税变偷税

这些“红线”千万不要碰

不少粉丝在后台留言表示退税已经入账,少的有几十块,多的有几千元。也有的粉丝吐槽说,要补税好几百大洋,心肝疼。

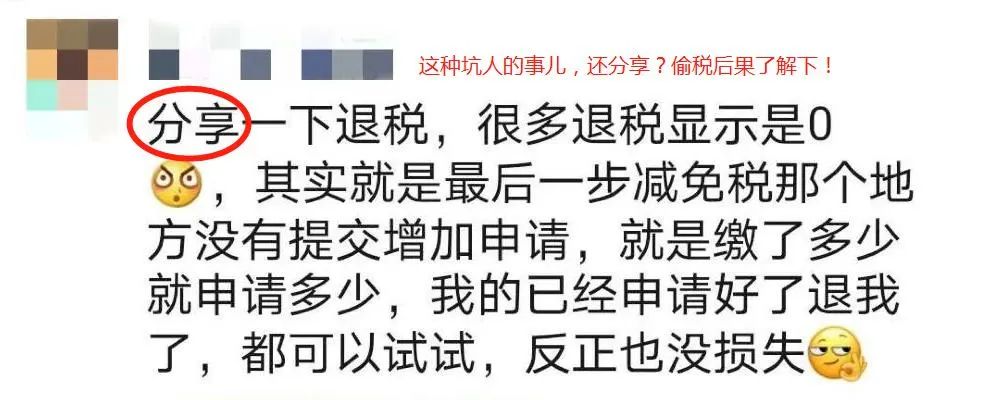

按照规定,正常的进行退税、补税没毛病。但是有一小撮人,却在退税上打起了歪主意,还自以为是的在一些平台上“炫耀”自己的“退税”成果,分享“领钱秘笈”。

原来所谓的“秘笈”就是让人在减免税上提交增加申请,或是虚增专项附加扣除及其他扣除之类的。

殊不知,当你喜滋滋的看着申请退税成功的页面时,税务局也已经利用大数据系统将你锁定。你以为你捡了大便宜,其实是在偷税,在犯罪!

现在,税务部门正在严查个税偷逃税,提醒大家:这些红线千万别踩……

一、通过虚报减免税退税

小张在2020年度,获得16万多的工资薪金收入,三险一金等专项扣除额2200余元,没有专项附加扣除、其它扣除及准予扣除的捐赠额。

通过计算,小张2020年度的应纳税是7898.13元,已缴税额为7316.13元。

按规定来说,年度汇算小张需要补税,补税金额是582元。

但是小张却在年度汇算申报时,通过填报自然灾害受灾减免个人所得税优惠项目,申请退税7316.13元。

经税局核查,小张实际不存在符合条件的减免。于是联系到了小张,辅助他进行了更正申报。

小张最终乖乖的补缴了582元的税款。

二、未查询导入劳务报酬所得

小蔡2020年度工资薪金收入11万,劳动报酬收入30万,三险一金等专项扣除1.5万,没有专项附加扣除、其它扣除及准予扣除的捐赠额。

所有收入在预扣预缴环节,都按规定足额预缴了个人所得税。

在年度汇算时,小蔡没有查询、导入劳务报酬所得,因而导致少申报劳务报酬30万,少申报应补税额2400元。

最终,税务人员联系小蔡进行了申报表更正,小蔡补缴了2400元税款。

附:劳务报酬查询导入方法——点击【新增】,选择【查询导入】,在查询结果界面勾选相应收入后进行带入。

三、虚增专项附加扣除/已缴税额

小于听信了网上所谓的退税“秘笈”,然后下载了个税APP开始了自己的操作。

他选择自行填报进行汇算申报,先是伪造了继续教育的专项附加扣除,虚报了4000元减免税额,接着又填入不实的已缴税款。

一番操作下来,从开始的需要补税,到最后竟产生了2000多的退税额。

看着自己“杰出”的手笔,小于很是得意。不成想,很快就接到了税务机关的通知。

在一顿批评教育后,税务机关辅助小于进行了如实申报。

03虚假申报个税汇算

后果有多严重?

今年个税汇算公告新增处罚项:年度汇算需补税的纳税人,年度汇算期结束后未足额补缴税款的,税务机关将依法加收滞纳金,并在其《个人所得税纳税记录》中予以标注。

根据税收征管法等相关法规,后果主要体现在以下三个方面:

1税务行政处罚

简单来说,就是情节轻微的补缴税款、滞纳金,严重的罚款,构成犯罪的,追究刑事责任。

税收征管法规定:

纳税人偷税,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;构成犯罪的,依法追究刑事责任。

纳税人编造虚假计税依据的,由税务机关责令限期改正,并处五万元以下的罚款;纳税人不进行纳税申报,不缴或者少缴应纳税款的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款。

2影响个人信用

《个人所得税专项附加扣除操作办法(试行)》中有明文规定,对于弄虚作假的,或者拒不提供被查资料的,情节严重的,会记入个人纳税信用档案,并实施联合惩戒。

未按规定办理纳税申报、不缴或者少缴税款、提供虚假资料申报享受税收优惠、不配合税务检查、虚假承诺等行为,都会对个人信用产生影响。

一旦信用受损,个人会遭受巨大损失,贷款啊,做飞机、高铁啊等等都受影响。

3影响继续享受税收优惠

你虚假填报专项附加扣除,税务机关会先通知你改正。如果你不改正,也不说明情况,那么税务机关可能会直接暂停你继续享受专项附加扣除。

最后再次提醒大家:

办理年度汇算,自己要对所填报的信息负责,确保真实、准确、完整。并且,相关证明材料,需要留存5年。

如果申报的信息不属实的话,可能面临税务行政处罚,并记入个人纳税信用档案。

退税是权力,你可以放弃;补税是义务,不能放弃。而弄虚作假,就是偷税,就是违法犯罪了!

年度综合所得收入不超过12万元的,以及年度汇算需补税金额不超过400元的,都不用补税!来源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税务经理人。 合智互联客户成功服务热线:400-1565-661

留言评论

暂无留言